- De verbreding van de beursrally naar een grotere groep aandelen, buiten de bekende techreuzen in de Verenigde Staten, laat nog steeds op zich wachten.

- Intussen staan de signalen op de obligatiemarkt nog steeds op rood, als het gaat om het risico van een recessie.

- Beursexperts Gökhan Erem en Michael Nabarro laten zien hoe de beurs er in technisch zin bijligt, in de aanloop naar het seizoen voor de bedrijfscijfers over de eerste helft van 2023.

ANALYSE – De financiële markten weten het even niet meer, na de recente sterke stijgingen op aandelenmarkten. Een moment van bezinning of zelfs twijfelen kan rust brengen, maar dat mag niet tot gelatenheid of erger (hoogte)vrees leiden, wil de beursrally deze zomer voortgezet kunnen worden. Een grotere correctie lijkt anders in de maak.

Zolang het momentum er goed in zit, is er natuurlijk niets aan de hand. Echter, als je dieper in de materie duikt, valt een verdere stijging steeds moeilijker te onderbouwen.

Wanneer je de verschillen in waardering van individuele aandelen beziet, valt op dat een handjevol bedrijven inmiddels behoorlijk aan de prijs is, op basis van maatstaven zoals de koers-winstverhouding. Dit zijn echter juist de aandelen die de indices in de VS trekken. Denk daarbij aan het rijtje van de bekende techreuzen: Apple, Meta, Nvidia, Microsoft, Alphabet, Tesla en Amazon.

Aan de andere kant zijn er bedrijven, en dat is de overgrote meerderheid, die qua waardering deels geprijsd zijn voor een recessie, maar nog niet helemaal. Bij deze bedrijven zijn op z’n best zijwaartse koersbewegingen zichtbaar.

Beursindices zoals de brede S&P 500-index zijn de rally dit jaar gestart op een smalle basis. Dat is in de eerste fase geen probleem, maar in de tweede fase van een mogelijk grotere stijging moet de breedte van de markt in beweging komen. Anders is er reden om op te passen. De cheerleaders moeten uiteindelijk de massa wel enthousiasmeren en daar lijkt het nog niet echt op.

Het geld vloeit echter nog steeds naar de "magnificent seven". Anders gezegd: brede indices waarin bedrijven als Apple, Microsoft, Alphabet en Nvidia niet zijn opgenomen, hebben het zwaarder.

Zo komt de Amerikaanse Russell 2000-index voor kleinere beursgenoteerde bedrijven niet van zijn plaats na deze week, hetgeen zegt dat in stroom van gelden richting de minder bekende namen nog steeds geen hoge vlucht neemt.

Geen impuls voor de beurs vanuit macrocijfers

De markten zijn wat onzeker momenteel en dat terwijl er van alles bekend is geworden. De Amerikaanse centrale bank heeft duidelijk gezegd dat er dit jaar nog twee verhogingen van de beleidsrente volgen.

Macrocijfers die de de stemming onder industriële producenten weergeven, tonen intussen aan dat er zowel in de VS als in Europa sprake is van afzwakking. Dat wisten we bij het ingaan van deze week van the 4th of July, maar daar kwamen de Amerikaanse werkgelegenheidsindicatoren aan het einde van deze week bij en vuurwerk bleef uit.

Kort gezegd, op donderdag waren arbeidsmarktcijfers in de VS iets beter dan verwacht en op vrijdag wat zwakker dan verwacht. Per saldo geen man overboord, maar het was geen eenduidige boodschap, waardoor beslissingen vooruit worden geschoven.

Dit betekent dat de focus van beleggers gaat verschuiven naar de halfjaarcijfers van beursgenoteerde bedrijven die vanaf medio juli naar buiten komen.

Europa: barstjes in de beursrally

Hieronder kijken we naar het technische beeld op de beurs in respectievelijk Europa en de VS, waarbij we beginnen met het oude continent.

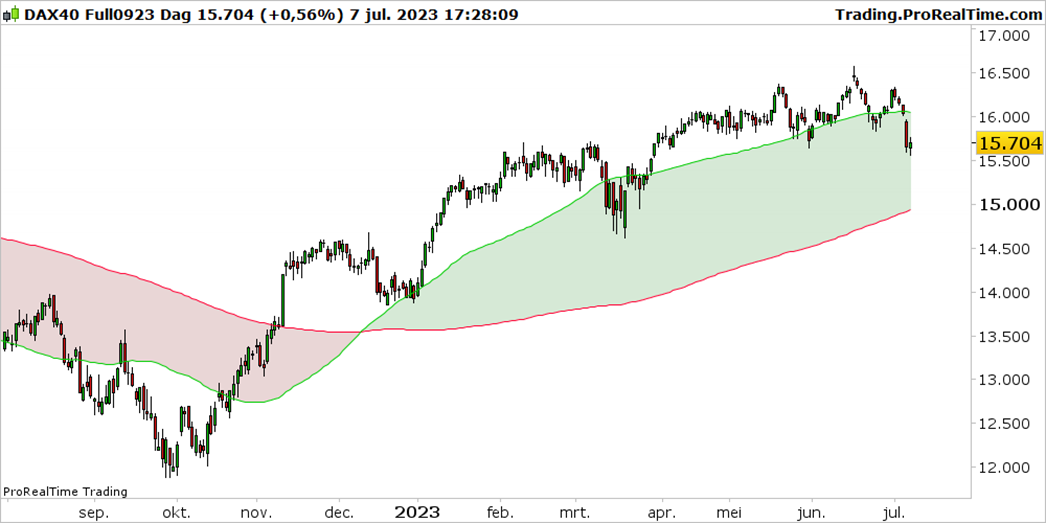

In Europa zijn deze week een paar klappen uitgedeeld, zoals in de grafiek hieronder bijvoorbeeld te zien is bij de Duitse DAX-index.

De bredere koersontwikkeling van de DAX sinds eind 2022 laat nog een stijgende trend zien, dus de achtergrond is positief. Maar er zijn dit jaar wel momenten geweest waarop het spannend was of na een dip weer hogere koersen zouden volgen.

De omvang van correcties is tot nu toe vaak beperkt. Er zijn deze week niettemin technische signalen die een voorbode kunnen vormen van een trendomkeer die langer aanhoudt.

Bij veel bredere beursindices waren deze week patronen zichtbaar van op dagbasis opeenvolgende, lagere slotkoersen, maar ook van koersen die onder de beginstand van de de handelsdag zijn gesloten. Vooralsnog gaat het niet om dramatische ontwikkelingen, maar de barstjes moeten niet groter worden.

In het beste geval komen er weer een paar uitstekende beursdagen aan, waarin beursindices weer op hogere niveaus belanden, maar dat is meer een kwestie van hoop dan een logische gevolgtrekking uit het koersverloop van deze week.

In het slechtste geval rolt dit door als een lawine en krijgen we momentum naar beneden. Feit is dat bij de brede beursindices in Europa de koerswinsten van het afgelopen kwartaal zijn teruggeven.

VS: grote kloof tussen rentemarkt en aandelen

Kijken we naar de Verenigde Staten, dan waren de hierboven aangestipte werkgelegenheidscijfers van donderdag een belangrijk moment. Deze waren beter dan verwacht, wat de gedachte voedde dat de Amerikaanse centrale bank vasthoudt aan het voornemen om de beleidsrente nog verder te verhogen dit jaar in verband met de inflatierisico's

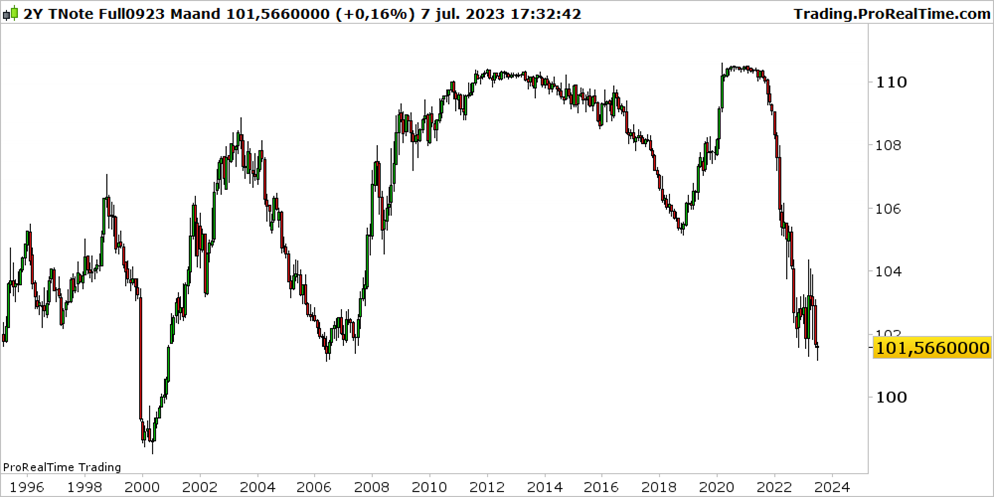

Op financiële markten viel een daling op aandelenmarkten donderdag samen met een flinke stijging in de Amerikaanse 2-jaars staatsrente, die daarmee even boven de 5 procent uitkwam. Dat is sinds 2007 niet meer geval is geweest. Vrijdag sloot de 2-jaarsrente op 4,95 procent.

De hieronder getoonde grafiek toont de koers van de van de 2-jaars staatsobligatie en die beweegt tegengesteld aan de rente. Hier is dus een duidelijk daling te zien.

De vraag is of het nu gedaan is met de koersdaling van de 2-jaars staatsobligatie, maar vanuit technische optiek is daar niet meteen aanleiding toe. In elke willekeurige andere grafiek zou je stellen dat een prik naar 100 punten best mogelijk is en dat je niet een vallend mes moet willen opvangen. Dat zou dus een hogere rente impliceren.

Als je dan weet dat dit een belangrijke staatsobligatie is, dan ga je wellicht beredeneren waarom de koers niet verder zou dalen. Echter, anderen met meer kennis gezamenlijk, hebben besloten om niet te kopen: de markt dus.

Het beeld op de obligatiemarkt met een hogere 2-jaars rente, die bovendien fors hoger is dan de 10-jaars rente, duidt erop dat de rentemarkt nog altijd sterk rekening houdt met een recessie in de VS. Hiermee blijft de discrepantie met de aandelenmarkt groot.

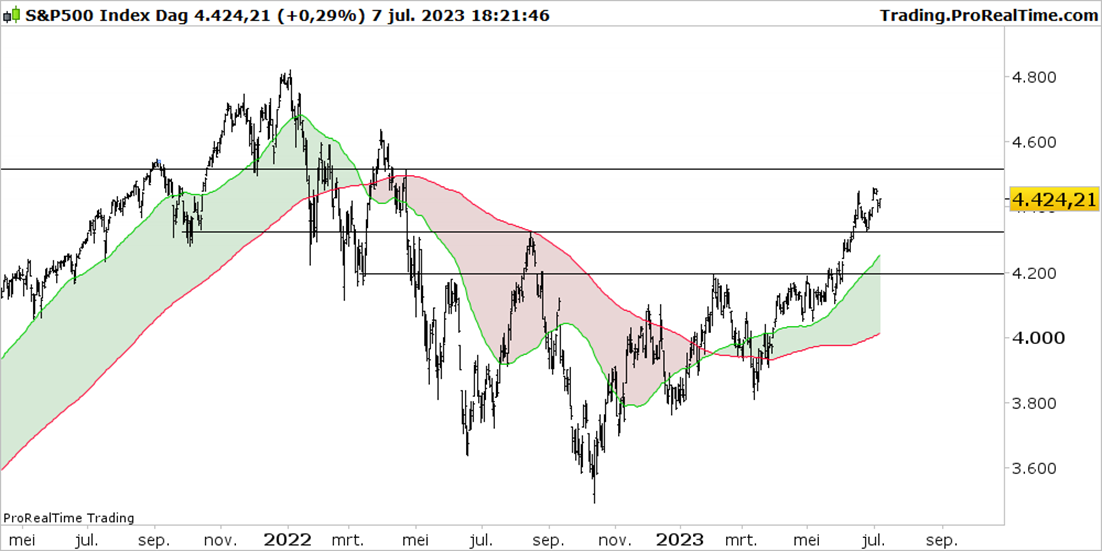

Voor de brede S&P 500-index leverde dat deze week het volgende grafische beeld op.

Zoals te zien is in de grafiek, is er bij de S&P 500-index nog niet veel te merken van de donkere wolken die de obligatiemarkt overschaduwen. Behoudens een enigszins springerig zijwaarts verloop, is het beeld hier niet veel anders dan afgelopen week.

Het hoge, opwaartse momentum is niet geschaad en er is een goede mogelijkheid om de 4.500 punten te bereiken. Dat is allemaal verklaarbaar door het stijgende verloop van de zwaargewichten in deze index, waar dus nog steeds voldoende geld instroomt om de huidige niveaus te kunnen dragen. Maar hoelang trekken zij de kar nog?

Het cijferseizoen dat in juli van start gaat krijgt hiermee voor de grote, Amerikaanse techreuzen extra betekenis. Beleggers zullen vooral gefocust zijn op de verwachtingen voor de tweede helft van het jaar, waarbij de marge voor tegenvallers bij de trekpaarden op de beurs niet heel groot is.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.